Collecte en assurance-vie en forte hausse en octobre, la répartition croissante en UC reste surprenante

Les versements en assurance-vie en forte hausse

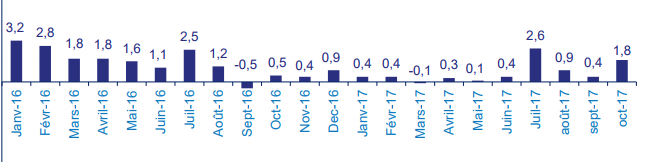

D’après les chiffres publiés par la Fédération Française d’Assurance ce mercredi, la collecte nette (versements moins prestations) s’est élevée à 1,8 milliard d’euros le mois dernier, contre 400 millions d’euros en septembre et 900 millions d’euros en août. Sur les dix premiers mois de l’année, la collecte nette cumulée n’atteint toutefois que 7,2 milliards d’euros, soit plus de moitié moins qu’en 2016 à la même époque (16 milliards d’euros). En 2017, les Français ont moins versé sur leurs contrats d’[a[assurance-vie]a] (109,1 milliards d’euros) que sur la même période de 2016 (111 milliards).

Le livret A en forte décollecte

De son côté le [a[livret A]a] a connu un mois de forte décollecte, avec non moins de 1,58 milliard d’euros de retraits nets, un record de décollecte depuis deux années.

Une répartition des versements en UC en hausse, mais le moment est-il bien opportun ?

La baisse des rendements des [a[fonds euros]a] incite les épargnants à prendre davantage de risques. Pour un placement sur le long terme, cela semble logique. Ce qui l’est moins, c’est de changer de cap, en cette période de l’année, alors que les indices boursiers sont au plus haut. De même, l’engouement actuel pour les [a[SCPI]a] font grimper la répartition des primes d’assurance en unités de compte. Mais là encore, les alertes de la sur-évaluation du marché immobilier (professionnels, ACPR, etc.) se multiplient.

– Entre rendements en berne sur les fonds euros et les UC, le choix est fait

Ainsi, les épargnants semblent ne plus vouloir hésiter, et sont plus largement favorables pour prendre des risques en misant sur les unités de compte. Ainsi, la répartition des versements est passée de 19% à 27% en unités de compte, en seulement une année. Sans doute une bonne chose. Le hic restant que les épargnants le font au moment sans doute le moins favorable.

– Indices boursiers sur des niveaux records

Lorsque les indices boursiers sont à leurs plus hauts, la probabilité d’une baisse à venir est plus forte qu’une nouvelle hausse. Mais visiblement cela ne freine pas l’appétit des épargnants pour la prise de risques. Si les trackers (ETF) ne sont pas encore largement souscrits, les offres de fonds structurés se multiplient. Or ces derniers sont des sources de déconvenues fréquentes. Les plus-values étant capées, et le capital le plus souvent que partiellement garanti, sous de multiples conditions d’application.

– SCPI, le moitié de la collecte s’effectue via l’assurance-vie

De même, pour les investissements en [a[SCI]a], SCPI et [a[OPCI]a], qui représentent, via l’assurance-vie, non moins de la moitié de la collecte globale du marché. Les épargnants semblent oublier que ces supports immobiliers n’ont rien de placements sans risques. Certes, il est beaucoup moins risqué d’investir sur les SCPI via l’assurance-vie qu’en direct (absence de risque d’illiquité en cas de retournement du marché de l’immobilier), mais il n’en reste pas moins vrai que cet investissement est à long terme. Or, le marché de l’immobilier ne devrait pas continuer sa folle ascension pendant encore une dizaine d’années. Les alertes se multiplient, mais visiblement rien n’y fait. Ne dit-on pas que c’est au pied du mur que l’on voit mieux le mur ? D’un autre côté, cela fait pas moins de 10 années maintenant que l’on attend un retournement du marché de l’immobilier, sans le voir venir...didim escort, marmaris escort, didim escort bayan, marmaris escort bayan, didim escort bayanlar, marmaris escort bayanlar

L’adresse originale de cet article est https://www.francetransactions.com/actus/assurancevie/collecte-en-assurance-vie-en-forte-hausse-en-octobre-la-repartition-croissante.html